億万長者をめざすバフェットの銘柄選択術

投資中級者以上で個別株も分散の一角として持っておきたいと思う方や日本の株はいい指数がないから個別株を選ばざるおえないと思う方は『億万長者をめざす。バフェットの銘柄選択術』というマネー本がおすすめです。

本書は投資の神様と呼ばれるウォーレンバフェットが個別株を選ぶときにどのような基準で個別株を選んでいるのかが書かれている夢のような本です。

少し難しめの内容になってはいるのですがこれをしっかりと熟知していれば一生お金を生み続けてくれるような知識になります。

では先程から名前がでているウォーレンバフェットとはどのような人物なのかについて見ていきましょう。

ウォーレンバフェットは投資家で財を成した人物で現在は投資会社であるバークシャー・ハサウェイで会長兼CEOをしている投資の神様的な方です。

投資で平均、年利20%近くを毎年出し続け、今では10兆円もの資産を築いているとされています。

20%とという金利を毎年出し続けると例えば100万円を毎年20%の複利で運用すると50年後には200億円になります。

これは複利で得た配当に対しても次の年20%の金利がつき雪だるま式に資産が増え続けるのです。

この複利を使い、資産を築きあげて来たのです。

つまり、超長期保有ができる個別株を選び、質素倹約にお金を残すのがウォーレンバフェットの投資手法なのです。

そしてここで大切になってくるのが本書のメインテーマである個別株の銘柄選定なのです。

ここで2つのポイントがあります。

- 優良な会社で利益を出してくれる

- 少なくとも10年以上保有しても損をしない銘柄

あまり自分の知らない分野の会社や短期的に儲かる銘柄などは選ばないのは長期保有をして複利の効果を最大限に得るための施策ということです。

なので本書で書かれている内容はファンダメンタルズ分析という業績を分析したり、業界の動向を見る方法についてがメインになります。

決してテクニカル分析などのチャートの性質を利用するような株取引ではないことを最初にお伝えしておきます。

また、バフェットは分散投資をしているイメージがあるかもしれませんがどちらかと言うと気に入った企業に大きく投資をする集中投資を好んでいます。

よくバフェットが『亡くなったらS&P500に投資をしろ』と遺言で残しているという言葉が先行して分散投資をしている人なのかと思う方も多いかもしれませんがそれは初心者向けの言葉なのです。

バフェットほどの投資の神様になると企業分析をしてある程度、集中投資をするほうが効率的ということなのです。

そこもこの本が中級者、上級者向けと思う理由の一つです。

なので今まで紹介してきたような指数に連動する投資であるインデックス投資とは少し違い気に入った銘柄をずっと持っておき配当や値上がり益を長期で受け取り続ける投資手法になります。

では本書の内容に入っていきましょう。

消費者独占企業とは

消費者独占企業

まず本書では語られているのはこの世の会社は2種類しか存在しないという内容です。

その2つというのが『消費者独占企業』と『コモディティ企業』の2つです。

バフェットが買う会社の種類は必ず『消費者独占企業』です。

消費者独占企業とはブランド価値があり、市場の支配力がある会社のことです。

これがしたかったらこの企業だよねと浮かぶような企業でコーラと言ったらコカ・コーラを買うよねとかハンバーガーを食べたければマクドナルド行くよねと言うような消費者を独占しているような企業を選ぶことがまずは大切なポイントです。

この消費者独占企業の見分け方について次の章で見ていきましょう。

株とは何かわからないという方はまずはこちらの記事を御覧ください。

有料ブリッジ

本書では消費者独占企業のことを『有料ブリッジ』と例えられます。

これはその橋を通るしか対岸に渡る手段がないという意味です。

たとえその橋を渡るのに通行料がかかったとしても向こう岸に行きたい人がいればその橋を使わざるおえないのです。

本書ではそんなその橋を使う以外選択の余地がないような企業を選ぶことをメインのテーマに置いているのです。

コモディティ企業

逆にコモディティー企業は他の企業と差別化できない企業のことを言います。

こういった企業は価格競争が激化し、衰退してしまいます。

こうなると勝負に勝って業界最大手になったとしても価格が低いので多売薄利になってしまうのです。

結局、その企業のオーナーになってもリスクを請け負った割に利益が薄い投資になってしまうということなのです。

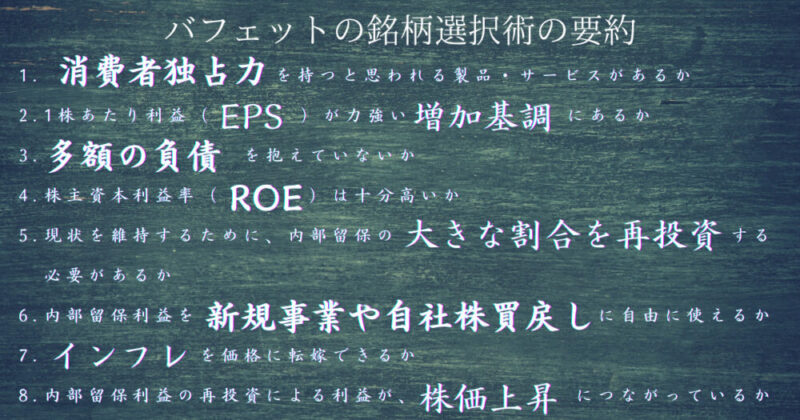

消費者独占企業を見分ける8つの基準

では消費者独占企業を見分ける基準について見ていきましょう。

一覧にすると以下のとおりです。

- 消費者独占力を持つと思われる製品・サービスがあるか

- 1株あたり利益(EPS)が力強い増加基調にあるか

- 多額の負債を抱えていないか

- 株主資本利益率(ROE)は十分高いか

- 現状を維持するために、内部留保の大きな割合を再投資する必要があるか

- 内部留保利益を新規事業や自社株買戻しに自由に使えるか

- インフレを価格に転嫁できるか

- 内部留保利益の再投資による利益が、株価上昇につながっているか

消費者独占力を持つと思われる製品・サービスがあるか

消費者独占力がある製品やサービスとはコンビニやスーパ、ドラックストアなどでどの店舗でも絶対に取り扱いがあるようなブランドのことです。

例えばどの飲食店に行ってもコカ・コーラはあるしドラックストアに行けば花王の商品があるなどどこに行ってもこのブランドの商品はあるよねと言うような製品やサービスがある企業は消費者独占力がある企業です。

逆になんでこの商品売ってないの?というようなスーパーやドラックストアはなかなか流行らず潰れてしまうのでまずは王道の商品を見つけて見ることが大切です。

1株あたり利益(EPS)が力強い増加基調にあるか

少し専門的な話になりますがEPSとは一株あたりの利益がどれくらいかという指数のことで利益÷株数で出すことができます。

この指数に関してはどこサイトでも見れますがバフェットコードでグラフ化された指数を見ることができます。

本書で言われていることはこのEPSが増加傾向にあるかどうかです。

つまり利益は前期よりも増えているかが大切ということです。

できれば5年とか10年位のスパンで見て右肩上がりのチャートを作っている銘柄が良いとされています。

ただ、この指数が一時的に落ちていたりしても長期的に影響しないような原因であればOKだそうです。

多額の負債を抱えていないか

次は会社に負債があるかどうかを見ましょう。

バフェット氏は保守的な財務を好む傾向にあるため借金をあまり好みません。

特に注意して見る点としては負債があったとしても利益で相殺できるかどうかやどれくらいの年数がかかるのかを見ています。

例えばコカ・コーラの借金は一年間の利益よりも少ない額しかないようです。

このように借金は多額でなければよく彼いわく「3年分の利益より少ない企業」が目安になるとのことです。

負債残高は企業のホームページなどからバランスシートで簡単に見ることができます。

株主資本利益率(ROE)は十分高いか

ROEとは企業の自己資本に対する当期純利益の割合のことで簡単に言うと投資家が出したお金でどれくらい利益がでたかのことです。

つまり、投資の収益率がどれくらいかを表す数字でバフェット氏は15%以上の収益がでている銘柄を選んでいます。

このROEも先程のバフェットコードでもでてきますしYahoo!ファイナンスや株探などのサイトで見ることができます。

現状を維持するために、内部留保の大きな割合を再投資する必要があるか

次は現状を維持するために、内部留保の大きな割合を再投資する必要があるかについてです。

簡単に言うと支出が少ないかどうかです。

会社は利益がでたら内部留保か事業拡大、株主還元に使います。

そして内部留保の中には単純に貯金していくパターンと機械などのメンテナンスや固定資産などで再投資するパターンに別れます。

このメンテナンスに莫大な額を投じないと事業が回らない企業は支出が多いのでバフェット氏の投資対象からは外れるということです。

内部留保利益を新規事業や自社株買戻しに自由に使えるか

次は内部留保利益を新規事業や自社株買戻しに自由に使えるか

前章の続きになってしまうのですが今度は利益の使いみちの話です。

バフェット氏は利益を新規事業に回しているかや自社株買いをしている企業を好みます。

本来であれば単純に株主に還元して配当金を増やしてくれる企業を選びがちなのですがバフェット氏は次に繋げる経営を好んでいるので利益がでたら新規事業にある程度振ることができる企業が長期的に見て長続きすると考えます。

また自社株買いとは世にでている株を会社が買い取ることですでにでている株の価値が上がるということです。

10枚しかないカードと1000枚あるカードだと10枚しかないカードのほうがプレミアが付いて高そうですよね。

そういった自社株買いをしている企業は株主のことを思っている企業なので長くお付き合いができる企業であると判断ができます。

インフレを価格に転嫁できるか

次にインフレを価格に転嫁できる企業が良いと言っています。

よく「価格を上げるなんて消費者のことを考えていない」と言う人がいますがこれは間違っています。

会社で働いている人もいますしその家族も会社に関わっています、企業も利益を出すことを目的に運営されています。

原材料費が上がっても価格に添加できないとそういった家族の生活が貧困になってしまい企業も潰れてしまうのです。

インフレは必ず起こることなのでそれを商品価格に変えることができない企業は良い企業とは言えません。

特に最初に言ったようなコモディティ企業はこのインフレによる価格競争に巻き込まれやすいので物価が上がった際に値上げができない企業は投資するに値しない企業です。

またインフレして値上げができれば利益も多くなります。

例えばハーシーチョコはというアメリカのチョコ会社は1980年に40円のチョコを出していました。

原価が20円で利益が20円だったのですが2000年になりインフレが起こりました。

しかしハーシーチョコはインフレを価格に転嫁できる企業だったので80円で売りました。

原価は40円と倍に上がりましたが利益は40円と倍に増やすことができたのです。

利益率は50%と変わっていないのに利益は増えているのです。

このように独占企業を選ぶとインフレとともに利益を増やし、株価の高騰や配当増配に大きな影響を及ぼしてくれるのです。

内部留保利益の再投資による利益が、株価上昇につながっているか

次に内部留保利益の再投資による利益が、株価上昇につながっているかについてです。

これは再投資が成功しているかどうかを見ましょうということです。

当たり前の話なのですが新規事業をしてもコケていてはマイナスです。

特に再投資を10年以上もしているのに株価が全く上がっていない企業は良い企業とは言えないでしょう。

8つのポイントのまとめ

8つのポイントをまとめるとまずは1スーパーやドラックストアなど常に良い銘柄がないかを張り巡らせ

2、3、4は数字なのですぐにでもネットを使って判別をしていけます。

残りの5、6、7、8は財務諸表を見る必要がありますが見ているとどんどん愛着が湧いてくるので楽しくなっていきます。

当ブログ筆者は法人をよく擬人化してこんな人に投資したいと考えながら投資をしています。

人間に例えると1,人気者で2,常に成長しており3,自分も相手もお金を出し合う関係で4,借金がなく5,生活に余裕があり6,新しいことをはじめ7,自分で抱え込まず8,新しく始めたこともうまくやっているような人が良い企業です。

投資は自己責任ではあるので注意して行ってほしいのですが最低限これくらいは分析しておくと勝率は少なからず上がってくるでしょう。

まとめ

『億万長者をめざす。バフェットの銘柄選択術』という本の要約をしてみました。

本書は投資の神様と呼ばれるウォーレン・バフェットがどのような基準で銘柄を選定しているかを書いた本です。

具体的には

- 消費者独占力を持つと思われる製品・サービスがあるか

- 1株あたり利益(EPS)が力強い増加基調にあるか

- 多額の負債を抱えていないか

- 株主資本利益率(ROE)は十分高いか

- 現状を維持するために、内部留保の大きな割合を再投資する必要があるか

- 内部留保利益を新規事業や自社株買戻しに自由に使えるか

- インフレを価格に転嫁できるか

- 内部留保利益の再投資による利益が、株価上昇につながっているか

8つの指標を基準に銘柄を選んでいるそうです。

以上